中国钢铁出口主要以东南亚市场为主,但近年来出口印度占比不断下降,一方面跟国内价格不断攀升、国际竞争力下降有关,另一方面跟印度国内钢铁产能上升迅速有很大关系。同时中国供给侧改革,严禁新增钢铁产能,不少国内钢企转战东南亚投资设厂,抢占国际市场。印度因工业化程度低,人均吨钢低于世界平均水平,同时印度铁矿石储备大,发展钢铁业具有较大优势,成为市场关注的热点。

印度钢铁工业现状

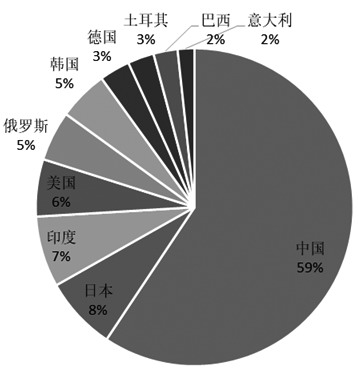

钢铁产量增长迅速

近年来,印度的钢铁产量持续处于快速增长状态,2017年粗钢产量突破1亿吨,仅次于全球第二大钢铁生产国日本,2011—2017年,年均复合增速为5.83%,远高于世界平均水平2.25%。就2018年前11个月产量情况来看,印度没停下追赶日本的步伐,1—11月印度粗钢产量已超过日本,在产量增速方面,1—11月粗钢产量同比增长4.91%,而日本同比小幅下降0.1%,因此印度已取代日本成为仅次于中国的世界第二钢铁大国。按照2017年印度政府制定的国家钢铁发展规划,2030年印度钢铁产能将达到3亿吨,按照这一目标,排在印度之后的国家已无力撼动其第二位置。

图为2017年全球主要粗钢生产国占比情况

图为日本、印度粗钢产量及增速对比

钢铁消费需求潜力巨大

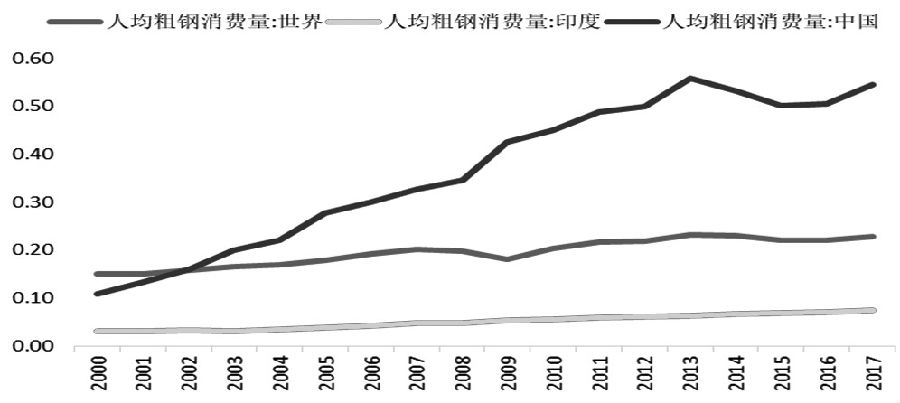

印度政府制定产能翻番的目标背后有需求强力增长预期的推动。纵向来看,印度人均钢铁消费量从2000年的0.03吨迅速增长到2017年的0.08吨,但横向比较来看,印度人均钢铁消费仍较低。据世界钢铁协会统计数据,2017年印度人均钢铁消费量仅0.08吨,低于全球平均水平0.23吨,较中国的人均水平0.54更是相去甚远。近几年印度GDP增速基本维持在6%—7%的较高水平,且其良好增长势头有望持续,参照其他国家发展经验,强劲的经济增长将有力推动该国钢铁消费量上行,从这个角度来看,未来印度钢铁消费需求潜力巨大。

印度钢铁消费量的增长主要源自于城镇化过程产生的大量基础设施建设需求。由于印度至今都没有建立全国统一市场,所以政府很难从各邦获得税收,从而就很难进行大规模基础设施建设,从印度的火车速度就能看出印度的基础设施极其落后。交通、城市配套、城市服务等功能的缺乏,严重阻碍了印度的城市化进程,2017年印度的城市化水平仅为32.8%,落后中国近26个百分点,也低于发展中国家的平均水平。

图为2000—2017年中国、印度人均粗钢消费量走势对比

为了解决基建设施落后的问题,近年来印度政府也加大了基建投资。2018年年初,印度财政部向印度议会提交的2018/2019财年(2018年4月1日—2019年3月31日)财政预算提案显示,新财年的财政预算将主要向印度农业、医疗保健和铁路基础设施等领域倾斜。按照预算提案,印度政府将投入数十亿美元,用于加强农村基础设施建设;拨款数十亿美元,重点加强铁路网络建设并提升铁路承载能力。世界钢铁协会在2018年10月16日发布的短期预测报告中也称,随着印度经济从废钞和商品及服务税(GST)实施的双重冲击中复苏,加上投资环境改善和基础设施建设的双重支持,预计印度钢铁需求将回到更高的增长速度。

炼铁以直接还原铁为主

不同于中国以高炉炼铁为主,印度高炉炼铁占比不高,2017年印度生铁产量6680万吨,直接还原铁占生铁产量的44%。直接还原炼铁是用气体或固体还原剂在低于矿石软化温度下,在反应装置内将铁矿石还原成金属铁的方法。这种铁保留了失氧前的外形,因失氧形成大量微孔隙,显微镜下形似海绵结构,故又称海绵铁,可以作为电炉、高炉和转炉的炉料。

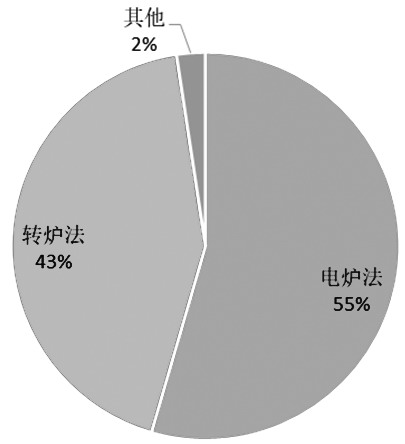

目前印度炼钢主要以电炉为主,2017年印度粗钢产量1.01亿吨,电炉占比55%,转炉占比43%,同时铁钢比66%,所以还有34%的粗钢是短流程电炉用废钢冶炼而成。按2017年数据测算,印度废钢消费量约为3400万吨,废钢进口依赖度16%。

图为2017年印度炼钢工艺占比情况

铁矿资源丰富、焦炭资源紧张

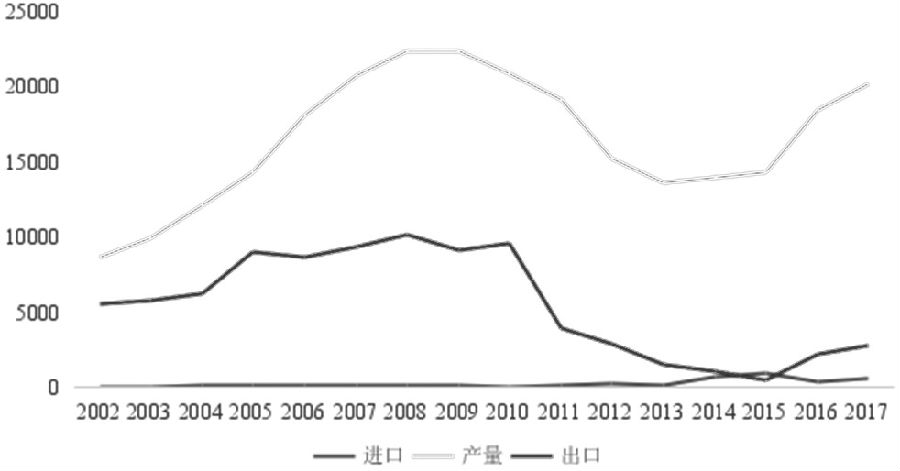

印度铁矿资源丰富,据美国地质调查局数据,2017年印度铁矿石储量为81亿吨,印度的铁矿石大致可分为赤铁矿、磁铁矿和褐铁矿三类,其中前两类储量较大,褐铁矿储量较少且铁含量低,因此开发较少。印度是铁矿石净出口国,2010年以来印度对国内矿山进行整顿,导致产量下降,2014年解禁以后产量才回升。2017年印度铁矿石产量2.01亿吨,出口占比13.8%。尽管印度有丰富的铁矿石资源,但没有足够的铁路运输线,目前已有的铁路运输线主要被用于煤炭运输,供应瓶颈使得印度钢厂获得陆运矿的成本不断上升,印度沿海钢厂转而寻求更有成本优势的进口铁矿石。

图为2002—2017年印度铁矿石产量及进口量(单位:万吨)

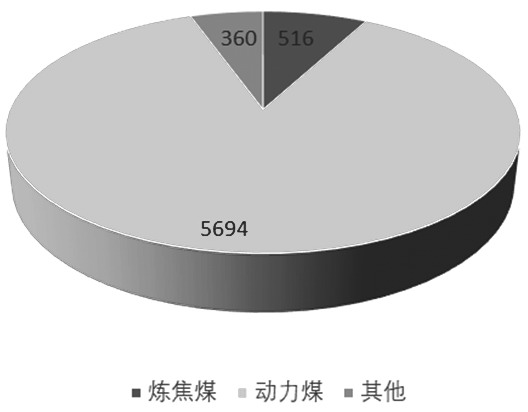

图为2014年印度煤炭产量结构(单位:万吨)

印度炼焦煤紧缺问题不容忽视。据BP能源统计,截至2017年年底印度煤炭探明储量为977.28亿吨,约占世界总量的9.4%,位居全球第五位。印度煤炭资源虽然丰富,但资源结构问题较为突出,主要以动力煤为主,炼焦煤资源稀缺,焦煤主要以中等品质焦煤和半焦煤为主,优质炼焦煤储量更显紧缺。据世界煤炭协会数据显示,2014年印度煤炭产量6574万吨,动力煤产量占比86.7%,炼焦煤占比7.8%,所以印度焦煤基本靠进口,当年印度焦煤进口5070万吨。

此外,由于印度炼焦技术比较落后、低效,国产商品焦炭价格相对较高,因而印度还需进口少量的冶金焦炭。虽然印度政府试图加征反倾销税费削弱中国焦炭竞争优势,从而保护本国焦炭行业发展,但当前印度国内4000万吨的焦炭年产能中有一半以上是钢厂自有产能,因为有副产品回收或余热回收的规定,这使其平均成本比商业焦炭生产商高出32美元/吨,一定程度上有利于中国焦炭的出口。

钢铁产业集中度高

塔塔钢铁公司(Tata steel)、印度钢铁管理局(SAIL)和京德勒西南钢铁(JSW Steel)是印度产量前三的钢铁企业。根据公开年报资料,2016财年京德勒西南钢铁、印度钢铁管理局和塔塔钢铁公司(印度国内)粗钢产量分别为1580万吨、1449万吨和1169万吨。印度CR3达到了44%。

塔塔钢铁公司是印度钢铁业早期发展起来的民营钢企,在政府建立印度钢铁管理局前,是印度钢铁产业的主力。1957年印度政府合并几家钢企并改名为印度钢铁管理局,塔塔钢铁公司和印度钢铁管理局分别成为印度民营和国企钢企的代表。随后塔塔钢铁公司转向全球布局,1991年印度经济改革,钢铁企业向民营资本放开,民营钢企京德勒西南钢铁产能扩张迅速,已经成为印度国内第一大产钢企业。

值得一提的是塔塔钢铁公司通过投资英国康力斯(Corus,后更名为塔塔钢铁欧洲)、泰国世纪钢铁公司(后改名为塔塔钢铁泰国公司)及新加坡大众钢铁 (NatSteel) 控股公司,形成年产量3000万吨的钢铁企业。

印度钢铁工业展望

强劲的钢铁消费量增长推动钢铁产能扩张

印度人口总数与中国基本相当,但2017年人均钢材消费量仅有80千克,相比之下中国人均540千克,二者相差甚远。目前印度的钢铁需求在城镇化和基础设施建设热潮的推动下迅速增长,印度钢铁行业拥有巨大扩张空间。矿业巨头必和必拓(BHP)预测:在2016年的基础上,到2025年印度钢铁需求将翻一番,达到1.7亿吨;到2025年,建筑和基础设施将占据钢铁需求增长的最大份额,钢铁消费量增速几乎与这两个行业增速同步,在8%左右。印度钢铁部长Aruna Sharma预计:2020—2030年钢铁消耗将会加速,到2021年,印度钢铁产能将达到1.5亿吨。按照2017年制定的印度钢铁政策,2030年印度钢铁产将达到3亿吨。

目前印度已经确定有超过1000万吨的潜在钢铁产能扩张,其中主要包括:京德勒西南钢铁Dolvi厂粗钢年产能从500万吨扩建到1000万吨;塔塔钢铁公司Kalinganagar钢厂粗钢年产能从300万吨扩建到800万吨。2021年一个重要的新建项目是印度国家矿业开发公司的Nagnar项目,年产能为300万吨。

政府大力支持国内钢铁行业发展

为支持国内钢铁行业的发展,印度政府也在积极运作,不仅通过建立关税壁垒、提高进口门槛来提高国内钢铁的竞争力,还出台一系列关键措施来支持钢铁原材料的获得。

印度建立关税壁垒防止大量低成本中国钢铁的涌入。为保护本国钢铁工业发展,印度不仅实施最低钢材进口价格机制,还频繁出台反倾销措施,征收临时反倾销税已经成为印度抑制钢铁进口,特别是从中国进口钢材的一个新“尝试”。据统计,2016年,世界各国对中国钢企新发起的贸易案总计43起,其中,印度以7起成为最多的发起国,出台措施包括反倾销、反补贴、反规避,以及临时反倾销。

另一方面,印度政府也通过钢铁BIS认证的硬性规定来提高进口门槛。2018年6月20日印度钢铁部颁布了2018年钢铁及钢铁制品法令,法令新增了16类钢铁产品强制BIS认证,即新增的16类产品需获得BIS认证证书才能进入印度市场。该法案颁布之前,印度钢铁部已经对34类碳钢和3类不锈钢强制BIS认证。随着该法案的落地,印度已经对50类碳钢和3类不锈钢强制BIS认证。这也意味着85%—90%的钢材及其制品如果要进入印度市场必须先获得BIS认证。

支持钢铁原材料的获得。为保障国内钢铁原材料的供给,印度钢铁部还出台一系列关键措施,如将煤分配到海绵铁行业;废除“一煤一洗”系统(一座煤矿配一座洗煤厂);降低矿山拍卖的最低投标人数量;将煤矿和铁矿优先拍卖给钢铁联合企业;通过Sagarmala港口发展项目改善基础设施;增加铁路投资,将25%以上的铁路运输能力分配给钢铁行业。为促进印度钢企铁矿石的自给自足,印度松绑铁矿石开采禁令,通过向钢厂拍卖到期采矿租赁证来鼓励钢厂自己开采铁矿石,降低铁矿石采购成本。另外,印度政府也在寻求提供一个定价模式,以确保国内铁矿石价格更加统一和稳定。为了确保钢铁行业的国内矿石供应,由印度国家矿业开发公司主导的许多扩建计划正在筹备中,该公司计划到2030年将铁矿石年产能从目前的4800万吨扩大到6700万吨。为解决运力不足问题,印度还增加铁路投资,将25%以上的铁路运输能力分配给钢铁行业。

钢铁产能的扩张面临诸多挑战

到2030年,印度预计需要约2.5亿吨的粗钢产能来支撑其接近2亿吨的成品钢材需求,但印度官僚主义对钢铁项目的实施产生很大阻碍,政府授权和激励的可信度面临质疑,关键原材料的供应链管理也将面临挑战。值得关注的是,中国已经完全取消感应炉炼钢,但印度《国家钢铁产业政策》鼓励扩建感应炉炼钢产能,以及发展电炉和转炉炼钢产能,这种不合理的炼钢方式并不能契合印度的实际情况。

在获得新建钢厂规划许可方面,钢铁企业困难重重。例如,韩国浦项公司在经历了12年寻求解决监管障碍的谈判之后,最终放弃了在奥里萨邦建设年产能1200万吨的钢铁项目,可见钢铁项目的实施难度巨大。目前有一些举措可以使铁矿石储量得到更好的开采,但印度的炼钢方式也决定了铁矿石无法快速享受到钢铁产能扩张的“红利”。根据世界钢铁协会的数据,2017年,印度的电炉炼钢量占到其全部产钢量的54.5%,印度的粗钢有超过一半通过电炉炼钢产生,短流程炼钢过程中,吨钢所需铁矿石比长流程炼钢大幅减少。因此,在出口收紧的背景下,印度铁矿石将呈现供应过剩的局面。

尽管印度拥有大量铁矿石储量,但缺乏其他关键的炼钢燃料。印度国内冶金煤匮乏,需要通过进口来解决,目前印度进口自澳大利亚和南非的焦煤占其总需求量的70%。印度可用冶金煤储量少,并且质量差,通过洗煤和改质是可行的,但成本高昂,印度仍将无法实现冶金煤的自给自足。另一方面,由于印度炼焦技术采用的是低效技术,国产商品焦炭价格相对较高,因而印度还进口少量的冶金焦炭。由于印度主要通过电炉炼钢,为实现上述钢铁产能扩张计划,一个价格便宜的电力来源将是必不可少的。但是由于高昂的动力煤采购成本,叠加偷电、技术性损失、交叉补贴等问题,目前印度电价已位于世界前列。尽管印度政府试图改善电力供应问题,但并没有获得预期的结果。

小结

在印度经济高增长及国内城镇化基础设施建设的推动下,印度钢铁行业快速崛起。当前印度人均粗钢消费仍低于世界平均水平,随着城镇化的持续推进,印度国内钢铁消费需求仍有巨大潜力可供挖掘。但目前印度的部分炼钢原料相对缺乏,不利于本国钢铁行业的发展壮大:印度粗钢生产以电炉法为主导,废钢需求及电力消耗都比较大,但目前印度废钢资源供应整体紧张,质量也较差,且电力短缺及供电不稳定问题仍待解决;尽管印度有丰富的铁矿石资源,但没有足够的铁路运输线,印度钢厂获得陆运矿的成本不断上升,印度沿海的钢厂越来越倾向于进口铁矿石;印度炼焦煤资源稀缺,不到煤炭产量的10%,优势炼焦煤资源更加紧张,严重依赖进口,且本国炼焦技术较为落后,成本偏高,供应不能满足国内需求,需要少量进口。产业方面,印度钢铁产业集中度较高,2016年,钢铁行业CR3达到了44%,国内的京德勒西南钢铁、塔塔钢铁公司等大型钢厂达到世界一流钢厂水准。

为发展国内钢铁行业,印度政府不仅通过建立关税壁垒、提高进口门槛来提高国内钢铁的竞争力,还出台一系列关键措施来支持钢铁原材料的获得。但是印度官僚主义对钢铁项目的实施产生很大阻碍,特别是印度鼓励扩建感应炉炼钢产能,大力发展电炉和转炉炼钢产能,受电力及废钢供应的制约,这种炼钢方式并不能契合印度的实际情况,压制印度钢铁产能扩张。

(关键字:印度钢铁 机遇)